中国HR上市公司

【财报】BOSS直聘2023年第二季度营收14.876亿元 净利润3.096亿元,同比大增234.7%

看准网(BOSS直聘),今天公布了截止2023年6月30日的季度未经审计的财务业绩。

数据显示,2023年第二季度BOSS直聘营收14.876亿元同比增长33.7%,净利润3.096亿元同比大增234.7%;调整后净利润5.685亿元同比增长134.6%;平均月活跃用户4360万同比增长64.5%。截至2023年6月30日的12个月内付费企业客户总数为450万同比增长18.4%。

2023年第二季度亮点

2023年第二季度收入为人民币14.876亿元(2.052亿美元),较2022年同期的11.123亿元增长33.7%。

2023年第二季度的计算现金收入为16.195亿元人民币(2.233亿美元),比2022年同期的9.792亿元人民币增长65.4%。

2023年第二季度的平均月活跃用户为4360万,比2022年同期的2650万增长了64.5%。

截至2023年6月30日的12个月内,付费企业客户总数为450万,比截至2022年6月30日的12个月的380万增长18.4%。

2023年第二季度净利润为人民币3.096亿元(合4270万美元),较2022年同期的9250万元增长234.7%。2023年第二季度调整后净利润为5.685亿元人民币(7840万美元),较2022年同期的2.423亿元人民币增长134.6%。

公司创始人、董事长兼首席执行官赵鹏先生评论说:“我们很高兴在2023年第二季度取得了一系列强劲的业绩。我们的月度活跃用户继续强劲增长,本季度再创历史新高,蓝领用户和二线及更低线城市的用户持续扩张。这一增长证明了我们致力于迭代我们的产品和算法,以增强我们的服务能力,因为我们努力为来自广泛行业和地点的用户提供服务。我们有能力满足不同用户群体的需求,灵活的货币化模式使我们今年能够抓住蓝领工人和中小企业日益增长的复苏机会,在充满挑战的宏观环境下推动我们的可持续增长。”

2023年第二季度财务业绩

收入

2023年第二季度收入为人民币14.876亿元(2.052亿美元),较2022年同期的11.123亿元增长33.7%。

2023年第二季度,面向企业客户的在线招聘服务收入为14.708亿元人民币(2.028亿美元),较2022年同期的10.999亿元人民币增长33.7%。

其他服务收入(主要包括为求职者提供的付费增值服务)在2023年第二季度为1680万元人民币(230万美元),比2022年同期的1250万元人民币增长34.4%。

经营成本和费用

2023年第二季度的总运营成本和费用为13.108亿元人民币(1.808亿美元),较2022年同期的10.418亿元人民币增长25.8%。2023年第二季度以股票为基础的薪酬支出总额为人民币2.589亿元(合3570万美元),较2022年同期的人民币1.498亿元增长72.8%。

2023年第二季度的收入成本为2.703亿元人民币(3730万美元),较2022年同期的1.742亿元人民币增长55.2%。

2023年第二季度的销售和营销费用为人民币4.716亿元(合6500万美元),较2022年同期的人民币3.995亿元增长18.0%。

2023年第二季度的研发费用为人民币3.659亿元(合5050万美元),较2022年同期的人民币3.077亿元增长18.9%。

2023年第二季度的一般和管理费用为人民币2.03亿元(合2800万美元),较2022年同期的人民币1.603亿元增长26.6%。

经营收入

2023年第二季度的营业收入为人民币1.75亿元(合2410万美元),较2022年同期的人民币7630万元增长129.4%。

净利润和调整后净利润

2023年第二季度净利润为人民币3.096亿元(合4270万美元),较2022年同期的人民币9250万元增长234.7%。2023年第二季度调整后净利润为人民币5.685亿元(约合7840万美元),较2022年同期的人民币2.423亿元增长134.6%。

每股美国存托凭证的净收入和调整后的每股美国存托凭证净收入

2023年第二季度归属于普通股股东的每股美国存托股票基本净利润和摊薄后净利润分别为0.71元人民币(0.10美元)和0.69元人民币(0.09美元),而2022年同期每股美国存托股票基本净利润和摊薄后净利润分别为0.21元和0.20元人民币。

2023年第二季度归属于普通股东的调整后每股ADS基本净利润和摊薄后净利润分别为1.31元人民币(0.18美元)和1.26元人民币(0.17美元),而2022年同期调整后每股ADS基本净利润和摊薄后净利润分别为0.56元人民币和0.53元人民币。

经营活动提供的现金净额

2023年第二季度经营活动提供的净现金为人民币7.637亿元(合1.053亿美元),较2022年同期的人民币1.869亿元增长308.6%。

现金头寸

截至2023年6月30日,现金及现金等价物、定期存款及短期投资余额为人民币127.908亿元(合17.639亿美元)。

股份回购计划

2023年3月,公司董事会批准了一项新的股票回购计划,根据该计划,公司可以在未来12个月内回购高达1.5亿美元的股票(包括ads形式)。

前景

对于2023年第三季度,公司目前预计其总收入将在15.3亿至15.6亿元人民币之间,同比增长29.8%至32.3%。

中国HR上市公司

BOSS直聘于香港联交所主板完成双重主要上市,股票代号“2076”

12月22日,BOSS直聘正式以介绍方式于香港联合交易所主板完成双重主要上市,A类普通股开始在香港联交所买卖,股票代号“2076”。本次上市由摩根士丹利和高盛担任联席保荐人,高盛证券为指定交易商,海通国际证券有限公司为替任指定交易商。

BOSS直聘截止12月21日每股收盘,市值88.93亿美元,在11月全球HR上市公司创新品牌TOP20中,排名第8位,是中国市值最高的人力资源公司~

双重主要上市完成后,BOSS直聘成为同时在纳斯达克交易所、香港联合交易所上市的公司。其中,每股美国存托股份(ADS)代表两股A类普通股(注:降低每股价格,便于交易流通)。香港联交所主板上市的A类普通股与纳斯达克交易所上市的美国存托股份之间可以转换。

BOSS直聘创始人、董事长兼CEO赵鹏说:“香港是国际金融中心,是连通内地的成熟资本市场。未来,我们希望按照香港股市的规矩,与股民一起成长,一起分享成长的红利。”

赵鹏表示,“到目前,我们服务了中国6亿非农劳动人口的六分之一,4000多万家企业的六分之一,无论是服务覆盖面还是服务深度、服务体验,都还有很大成长空间。我们会恪守本分,为用户、为员工、为投资人创造价值,归根到底,为社会和时代创造价值。”

招股书显示,截至2022年9月30日,BOSS直聘累计服务认证求职者1.132亿人、认证企业960万家。截至2022年6月30日止六个月,平台每月平均生成30亿条聊天信息,相当于每秒诞生1100条可能产生工作机会的聊天。

2022年第三季度,BOSS直聘APP平均月活跃用户(MAU)达到3240万;2022年上半年,平台APP平均日活跃用户(DAU)占平均月活跃用户比重为27.8%。

2022年前三个季度,BOSS直聘实现营收34.29亿元,经营活动现金流达8.47亿元。在2020年、2021年,BOSS直聘收入分别为19.44亿元、42.59亿元,同比增速分别为95%和119%。。

2022年前三季度,BOSS直聘研发费用达8.89亿元,2020年、2021年,研发费用分别为5.13亿元、8.22亿元,同比增速为58%与60%。截至2022年6月30日,BOSS直聘研发人员近1400人。

中国HR上市公司

前程无忧(51job)宣布完成合并,即日起暂停股票交易

2022年5月6日,中国领先的综合人力资源服务供应商51job, Inc.(纳斯达克股票代码:JOBS)("51job "或 "公司")宣布,根据此前公布的公司与合并方之间的合并协议和计划(日期为2021年6月21日,经2022年3月1日第1号修正案修订),完成了与Garnet Faith Limited("合并方")的合并("合并"),该公司是一家按照开曼群岛法律注册的获豁免有限责任公司。

本公司与合并子公司于2022年3月1日签订的合并协议和计划的第1号修正案("合并协议"),以及需要向开曼群岛公司注册处提交的合并计划("合并计划")。在合并中,合并子公司与本公司合并,而本公司则继续作为存续公司。由于合并,本公司已成为一家私营公司,其美国存托股票将不再在纳斯达克全球精选市场("纳斯达克")上市。

根据公司股东在2022年4月27日举行的特别股东大会上批准的合并协议和合并计划的条款,公司的每股普通股(面值为0. 0001美元的本公司普通股(每股为 "股份"),在紧接合并生效时间("生效时间")之前已发行、流通且无本公司美国存托股票(每股为 "ADS",代表一股)的股份已被注销并不再存在,以换取获得61. 00美元的现金而不计利息,而每份流通的美国存托凭证(代表除外股份和继续股份的美国存托凭证除外),连同该美国存托凭证所代表的每份股份,已被取消,以换取每份美国存托凭证不计利息的61.00美元现金的权利("合并代价")。

在生效时间之前,有权获得合并对价的注册股东将收到一封送文函和关于如何交出其股票以换取合并对价的指示,应在收到送文函后再交出其股票。在美国存托银行摩根大通银行从支付机构收到应支付给美国存托股票持有人的合并对价总额后,将尽快向美国存托股票持有人支付合并对价(扣除每份美国存托股票0.05美元的注销费),不计利息并扣除任何适用的预扣税。

公司今天还宣布,它要求从2022年5月6日起暂停其美国存托股票在纳斯达克的交易。公司要求纳斯达克向美国证券交易委员会("SEC")提交一份25号表格,通知SEC其美国存托凭证在纳斯达克的退市以及公司注册证券的12(b)条注销。取消注册将在提交25号表格后90天或美国证券交易委员会可能决定的更短时期内生效。本公司打算暂停其报告义务,并根据《1934年证券交易法》(修订版)第12(g)条终止登记,在可行的情况下尽快向美国证券交易委员会提交15号表格。公司向美国证券交易委员会提交某些报告和表格的义务,包括20-F表和6-K表,将从15号表格的提交日期起立即暂停,一旦取消注册生效,将停止。

在合并方面,Kroll, LLC通过其Duff & Phelps Opinions Practice运营,担任公司董事会设立的独立和无利益关系的董事委员会("特别委员会")的财务顾问;Davis Polk & Wardwell LLP担任特别委员会的美国法律顾问。 特别委员会的美国法律顾问;Simpson Thacher & Bartlett LLP担任本公司的美国法律顾问;Jun He Law Offices担任本公司的中国法律顾问;Maples and Calder LLP担任本公司的开曼群岛法律顾问。

Paul, Weiss, Rifkind, Wharton & Garrison LLP, Kirkland & Ellis LLP 和 Weil, Gotshal & Manges LLP 担任投资者财团(“财团”)的国际联合法律顾问;Fangda Partners担任本联盟的中国法律顾问;Ogier和Harney Westwood & Riegels担任该财团的开曼群岛法律顾问。

Sullivan & Cromwell LLP担任公司最大股东Recruit Holdings Co., Ltd.("Recruit")的法律顾问;Conyers Dill & Pearman LLP担任Recruit的开曼群岛法律顾问;Haiwen & Partners担任Recruit的中国法律顾问;以及JPMorgan Securities Japan Co., Ltd.担任Recruit的财务顾问。

关于51job

51job成立于1998年,是中国领先的综合人力资源服务提供者。凭借一套全面的人力资源解决方案,51job满足了企业和求职者在整个人才管理周期中的需求,从最初的招聘到员工保留和职业发展。公司的主要在线招聘平台以及移动应用,每天将数百万人与就业机会联系起来。51job还提供其他一些人力资源增值服务,包括业务流程外包、培训、专业评估、校园招聘、高管搜寻和薪酬分析。51job在武汉有一个呼叫中心,其销售和服务网络遍布全国30多个城市。

中国HR上市公司

前程无忧(51job)宣布股东批准与Garnet Faith Limited的合并协议

2022年4月27日,中国领先的综合人力资源服务提供商51job,Inc.(纳斯达克股票代码:JOBS)宣布,在今天举行的特别股东大会上,公司股东投票赞成授权和批准先前宣布的51job与Garnet Faith Limited的修订合并协议的提议。

该集团最初在2021年6月21日宣布了与Garnet Faith Limited的合并计划。2022年3月1日,51job与Garnet Faith签订了一份修订的合并协议,将原来的合并对价从每股普通股79.05美元的现金减少到每股普通股57.25美元的现金。而后宣布了一个价格是61美元/股,高于57.25美元/股。Garnet Faith 表示,其提案的变化是“鉴于中国(中华人民共和国)最近围绕国家安全、网络安全和数据安全的立法和监管发展广为人知,并为了增加关闭的确定性在遵守所有适用的中国法律的情况下及时进行交易。”

在修订后的合并协议中,Garnet Faith将与51job合并,而51job是存续公司。该交易意味着51job的股权价值约为43亿美元,折合61美元/股。其中该公司将被一个投资者财团收购。

本公司已发行普通股总数的约76%,包括本公司美国存托股票("ADS")所代表的普通股,在特别股东大会上亲自或由代理人投票。每位股东对每股普通股有一个投票权。这些股份约占2022年4月14日记录日在开曼群岛营业结束时本公司已发行的普通股总数所代表的未投票权的76%。

合并协议、合并计划和由此产生的交易,包括合并,在特别股东大会上获得了约93%的总票数的批准。

合并的完成取决于合并协议中规定的条件是否得到满足或放弃。51job将与合并协议的其他各方合作,努力满足合并协议中规定的所有其他合并先决条件,并尽快完成合并。如果合并完成后,公司将成为一家私人控股公司,其美国存托股票将不再在任何证券交易所(包括纳斯达克全球精选市场)上市或交易,公司的美国存托股票计划将被终止。

该合并目前预计将在2022年上半年完成,并受制于常规的成交条件。

关于51job

51job成立于1998年,是中国领先的综合人力资源服务提供者。凭借一套全面的人力资源解决方案,51job满足了企业和求职者在整个人才管理周期中的需求,从最初的招聘到员工保留和职业发展。公司的主要在线招聘平台以及移动应用,每天将数百万人与就业机会联系起来。51job还提供其他一些人力资源增值服务,包括业务流程外包、培训、专业评估、校园招聘、高管搜寻和薪酬分析。51job在武汉有一个呼叫中心,其销售和服务网络遍布全国30多个城市。

51job, Inc. Announces Shareholders’ Approval of Merger Agreement

SHANGHAI, April 27, 2022 – 51job, Inc. (Nasdaq: JOBS) (“51job”, or the “Company”), a leading provider of integrated human resource services in China, announced today that at an extraordinary general meeting of shareholders held today, the Company’s shareholders voted in favor of, among other things, the proposal to authorize and approve the previously announced agreement and plan of merger, dated as of June 21, 2021, as amended by amendment No. 1 to agreement and plan of merger, dated as of March 1, 2022 (as so amended and as may be further amended from time to time, the “Merger Agreement”), between the Company and Garnet Faith Limited, an exempted company with limited liability incorporated under the laws of the Cayman Islands (“Merger Sub”), and the plan of merger required to be filed with the Registrar of Companies of the Cayman Islands (the “Plan of Merger”), pursuant to which Merger Sub will merge with and into the Company (the “Merger”), with the Company continuing as the surviving company, and to authorize and approve the consummation of any and all transactions contemplated by the Merger Agreement and the Plan of Merger, including the Merger.

Approximately 76% of the Company’s total outstanding common shares, including common shares represented by the Company’s American depositary shares (the “ADSs”), voted in person or by proxy at the extraordinary general meeting. Each shareholder has one vote for each common share. These shares represented approximately 76% of the total outstanding votes represented by the Company’s total common shares outstanding at the close of business in the Cayman Islands on the record date of April 14, 2022. The Merger Agreement, the Plan of Merger and the transactions contemplated thereby, including the Merger, were approved by approximately 93% of the total votes cast at the extraordinary general meeting.

Completion of the Merger is subject to the satisfaction or waiver of the conditions set forth in the Merger Agreement. The Company will work with the other parties to the Merger Agreement towards satisfying all other conditions precedent to the Merger set forth in the Merger Agreement and completing the Merger as quickly as possible. If and when completed, the Merger would result in the Company becoming a privately held company and its ADSs would no longer be listed or traded on any stock exchange, including the NASDAQ Global Select Market, and the Company’s ADS program would be terminated.

About 51job

Founded in 1998, 51job is a leading provider of integrated human resource services in China. With a comprehensive suite of HR solutions, 51job meets the needs of enterprises and job seekers through the entire talent management cycle, from initial recruitment to employee retention and career development. The Company’s main online recruitment platforms (http://www.51job.com, http://www.yingjiesheng.com, http://www.51jingying.com, http://www.lagou.com, and http://www.51mdd.com), as well as mobile applications, connect millions of people with employment opportunities every day. 51job also provides a number of other value-added HR services, including business process outsourcing, training, professional assessment, campus recruitment, executive search and compensation analysis. 51job has a call center in Wuhan and a nationwide network of sales and service locations spanning more than 30 cities across China.

中国HR上市公司

突发:51Job宣布正式签署私有化协议,61美元/股,价值43亿美元。预计2022年上半年完成!

编者注:还记得当初:

2020年9月17日发出的初步不具约束力的私有化提议,拟以每股普通股79.05美元的现金收购前程无忧全部已发行普通股。DCP拟溢价16.05%收购该公司的流通股。而79.05美元的收购价格较前程无忧9月16日收盘价溢价16.05%。

现在正式的签订信息如下:

签订的正式交易价格为61美元,合计43亿美元。该交易较该公司 1 月 11 日的收盘价 45.83 美元溢价 33%,而此前该公司宣布了 57.25 美元的报价。

时隔1年半,终于要有一个结果了!

51job, Inc. (纳斯达克股票代码:JOBS)今天3月1日宣布,它已经与Garnet Faith Limited(一家根据开曼群岛法律成立的被豁免的有限责任公司)签订了先前宣布的日期为2021年6月21日的合并协议和计划的修正案("原合并协议",以及如此修正的原合并协议,"修正的合并协议")。

根据修订后的合并协议,在其条款和条件的限制下,合并子公司将与本公司合并,本公司为存续公司("合并"),该交易意味着本公司的股权价值约为43亿美元,其中本公司将被一个投资者财团("财团")收购。该修订是在本公司收到合并子公司2022年1月12日的信函("修订提案")后进行的,该提案建议降低原合并协议下的合并对价。

根据经修订的合并协议的条款,在合并生效时(“生效时间”),本公司每股面值0.0001美元的普通股(每股“普通股”或“股份”)已在紧接生效时间之前发行、流通且不以本公司的美国存托股份(每一股“ADS”代表一股普通股)为代表,但除外股份、持续股份和反对股份(经修订的合并协议中定义的每个),将被取消并不复存在,以换取获得61.00 美元的权利以每股现金不计利息(“经修订的每股合并对价”),除代表除外股份和持续股份的 ADS 外,每份已发行的 ADS 连同该 ADS 所代表的每股股份将被注销,以换取以下权利:每份 ADS 无息收取61.00 美元现金(“经修订的每份 ADS 合并对价”,连同经修订的每股合并对价,统称为“经修订的合并对价”)。

经修订的合并对价较本公司美国存托股于2022 年 1 月 11日(本公司宣布收到修订建议前的最后一个交易日)的收盘价溢价 33.10%,较成交量溢价 31.38% - 公司在收到修订提案前的最后 30 天内 ADS 的加权平均收盘价。

除了将每股或每 ADS 的合并对价从79.05美元降至 61.00 美元外,经修订的合并协议还将公司或合并子公司可以终止经修订的合并协议的终止日期从2022 年 3 月 21 日延长至2022 年 8月 3日,将公司终止费(定义见经修订的合并协议)从8000 万美元降至7000 万美元,将合并分终止费(定义见经修订的合并协议)从1.6 亿美元降至1.4 亿美元.

该财团包括 DCP Capital Partners II, LP(连同其关联投资实体,“DCP”)、Ocean Link Partners Limited(连同其关联投资实体,“Ocean Link”)和首席执行官Rick Yan先生该公司的。公司最大股东Recruit Holdings Co., Ltd.(“Recruit”)也参与了与财团的交易。

财团拟通过财团某些成员根据其各自的股权承诺函提供的现金出资、公司某些股东的股权出资、某些承诺的定期贷款融资的总金额不超过美国招商银行股份有限公司上海分行作为唯一原委托主安排行和主承销商,浦发银行股份有限公司上海分行作为原联合委托主安排行和联席主承销商18.75亿美元,以及公司及其子公司的可用现金。

公司董事会(“董事会”)经董事会设立的独立无利害关系董事委员会(“特别委员会”)一致推荐,批准了经修订的合并协议及合并事项,并决议建议公司股东投票批准经修订的合并协议和合并。特别委员会在其独立财务和法律顾问的协助下评估了修订后的提案并就修订后的合并协议的条款进行了谈判。

此次合并目前预计将于 2022 年上半年完成,但须满足惯例成交条件,包括经代表至少三分之二投票权的股份持有人的赞成票批准修订后的合并协议。在本公司股东会议上出席并以单一类别代表出席并投票的股份将被召集以考虑批准经修订的合并协议和合并。严先生_(连同严先生实益拥有股份的实体)、Recruit 和公司的某些其他现有股东已同意对他们实益拥有的所有股份和美国存托股(ADS)进行投票,这些股份占本公司所附投票权的约 54.9%。

本公司截至经修订的合并协议日期的已发行股份总数,赞成经修订的合并协议和合并的授权和批准。如果完成,合并将使公司成为一家私人控股公司,其 ADS 将不再在纳斯达克全球精选市场上市。

Kroll, LLC 通过其 Duff & Phelps Opinions Practice 运营,担任特别委员会的财务顾问;Davis Polk & Wardwell LLP 担任特别委员会的美国法律顾问;Simpson Thacher & Bartlett LLP 担任公司的美国法律顾问;君合律师事务所为本公司的中国法律顾问;Maples and Calder LLP 担任本公司的开曼群岛法律顾问。

Paul, Weiss, Rifkind, Wharton & Garrison LLP, Kirkland & Ellis LLP 和 Weil, Gotshal & Manges LLP 担任该财团的国际联合律师。方达律师事务所担任财团的中国法律顾问。Ogier 和 Harney Westwood & Riegels 担任财团的开曼群岛法律顾问。

Sullivan & Cromwell LLP 担任 Recruit 的法律顾问;Conyers Dill & Pearman LLP 担任Recruit 的开曼群岛法律顾问;Haiwen & Partners 担任 Recruit 的中国法律顾问;JPMorgan Securities Japan Co., Ltd. 担任 Recruit 的财务顾问。

关于51job

51job成立于1998年,是中国领先的综合人力资源服务提供商。51job拥有一套全面的人力资源解决方案,可以满足企业和求职者在整个人才管理周期(从初始招聘到员工保留和职业发展)的需求。公司主要网络招聘平台(www.51job.com、www.yingjiesheng.com、www.51jingying.com、www.lagou.com、www.51mdd.com) 以及移动应用程序,每天将数百万人与就业机会联系起来。51job还提供其他多项增值人力资源服务,包括业务流程外包、培训、专业评估、校园招聘、猎头和薪酬分析。

51job在武汉设有呼叫中心,销售和服务网络遍布全国30多个城市。

中国HR上市公司

前程无忧(51job)2020年第三季度营收9亿元,同比下降8.4%。手握101亿人民币现金

编者注: 疫情影响下,整体经济均收到不同程度的下滑,51JOB目前的财报收入还是超出预期的。但是股价略微下降如上图,11月20日收盘价格69.98美元,微跌1.44%。

北京时间11月20日早间消息,前程无忧(Nasdaq:JOBS)今天发布了截至9月30日的2020财年第三季度未经审计财报。

报告显示,前程无忧第三季度净营收为人民币9.061亿元(约合1.335亿美元),与去年同期的人民币9.890亿元相比下降8.4%;净利润为人民币1.733亿元(约合2550万美元),与去年同期的人民币3.002亿元相比下降42%。

华尔街分析师预期,前程无忧第三季度营收将达1.2768亿美元。财报显示,前程无忧第三季度净营收为人民币9.061亿元(约合1.335亿美元),超出分析师预期。

主要业绩:

前程无忧第三季度净营收为人民币9.061亿元(约合1.335亿美元),与去年同期相比下降8.4%;

前程无忧第三季度网络招聘服务营收比去年同期下降13.9%;

前程无忧第三季度其他人力资源服务营收比去年同期增长1.4%;

前程无忧第三季度运营利润为人民币1.750亿元(约合2580万美元);

前程无忧第三季度净利润为人民币1.733亿元(约合2550万美元),与去年同期的人民币3.002亿元相比下降42%;

前程无忧第三季度每股普通股完全摊薄收益为人民币2.55元(约合0.37美元);

不计入股权奖励支出、汇兑损失、上市股权证券和长期投资的公允价值变动以及与这些项目相关的税收影响,前程无忧第三季度调整后每股普通股完全摊薄收益(不按照美国通用会计准则)为人民币3.57元(约合0.53美元)。

财务分析:

前程无忧第三季度净营收为人民币9.061亿元(约合1.335亿美元),与去年同期的人民币9.890亿元相比下降8.4%。

前程无忧第三季度网络招聘服务营收为人民币5.455亿元(约合8030万美元),比去年同期的人民币6.334亿元下降13.9%。前程无忧网络招聘服务营收的同比下降,原因是新冠肺炎疫情和全球经济不确定性对中国公司业务运营造成了持续的影响,这对它们2020年里在前程无忧网络招聘平台上的招聘需求和支出产生了负面影响。但与2020年第二季度相比,前程无忧第三季度网络招聘服务营收则环比增长8.4%,原因是招聘活动有所改善,使得前程无忧与雇主之间的合同签约量增加。

前程无忧第三季度其它人力资源相关营收为人民币3.606亿元(约合5310万美元),比去年同期的人民币3.556亿元增长1.4%。与2020年第二季度相比,由于公司旗下培训业务的强劲反弹,其他人力资源相关营收环比增长10.8%。更多客户授权或恢复面对面学习和互动,而且公司在2020年第三季度中举办了更多的培训活动,其中包括一些从上半年改期的培训活动。

前程无忧第三季度毛利润为人民币5.844亿元(约合8610万美元),相比之下去年同期为人民币6.823亿元。这种下降的主要原因是营收水平下降和服务成本上升,其原因在于前程无忧在2020年第三季度中加大了对新技术和产品开发的投资。与2020年第二季度相比,前程无忧增加了季节性员工,为即将到来的秋季校园招聘期做准备,这导致第三季度的员工薪酬支出增加。前程无忧第三季度毛利率(即毛利润在净营收中所占比例)为64.5%,相比之下去年同期为69.0%。

前程无忧第三季度运营支出为人民币4.093亿元(约合6030万美元),比去年同期的人民币4.255亿元下降3.8%。

前程无忧第三季度销售和营销支出为人民币3.132亿元(约合4610万美元),比去年同期的人民币3.258亿元下降3.9%,主要原因是对社会福利基金的缴款减少和绩效奖金减少,但广告和促销活动支出的增加部分抵消了这一影响。

前程无忧第三季度总务和行政支出为人民币9620万元(约合1420万美元),比去年同期的人民币9970万元下降3.6%。前程无忧总务和行政支出的增长,主要原因是社会福利基金缴款减少,且坏账拨备减少。

前程无忧第三季度运营利润为人民币1.750亿元(约合2580万美元),相比之下去年同期为人民币2.567亿元。前程无忧第三季度运营利润率(即运营利润在净营收中所占比例)为19.3%,相比之下去年同期为26.0%。不计入股权奖励支出,前程无忧第三季度运营利润率为23.0%,相比之下去年同期为29.5%。

前程无忧第三季度来自于外币折算的损失为人民币2920万元(约合430万美元),相比之下去年同期来自于外币折算的收益为人民币3140万元,主要是由于人民币兑美元汇率的变动对前程无忧的美元现金存款造成了影响。

在2020年第三季度中,前程无忧确认了一项人民币4650万元(约合690万美元)的按市值计价非现金损失,这笔损失与香港联交所上市公司华立大学集团上市股权证券投资的公允价值变动有关。前程无忧还确认了一笔人民币3960万元(约合580万美元)的非现金收益,这笔收益与2020年第三季度中国一家人力资源咨询和高管猎头公司长期投资的公允价值变化有关。

前程无忧第三季度的其他收入包括地方政府财政补贴人民币560万元(约合80万美元),相比之下去年同期为人民币930万元。

前程无忧第三季度净利润为人民币1.733亿元(约合2550万美元),与去年同期的人民币3.002亿元相比下降42%。前程无忧第三季度每股完全摊薄收益为人民币2.55元(约合0.37美元),相比之下去年同期的每股完全摊薄收益为人民币4.44元。

前程无忧第三季度股权奖励支出为人民币3350万元(约合490万美元),相比之下去年同期为人民币3480万元。

不计入股权奖励支出、汇兑损失、上市股权证券和长期投资的公允价值变动以及与这些项目相关的税收影响,前程无忧第三季度调整后净利润为人民币2.430亿元(约合3580万美元),相比之下去年同期为人民币3.037亿元。不计入股权奖励支出、汇兑损失、上市股权证券和长期投资的公允价值变动以及与这些项目相关的税收影响,前程无忧第三季度调整后每股完全摊薄收益(不按照美国通用会计准则)为人民币3.57元(约合0.53美元),相比之下去年同期为人民币4.49元。

截至2020年9月30日,前程无忧第三季度所持现金及短期投资总额为人民币101.376亿元(约合14.931亿美元),相比之下截至2019年12月31日为人民币99.406亿元。

注:本财报中的人民币对美元汇率为6.7896:1。

股价变动:

过去52周,前程无忧的最高价为92.61美元,最低价为53.94美元。

中国HR上市公司

北京科锐国际人力资源股份有限公司 2020 年前三季度业绩预告,同时增资荐客极聘。

科锐国际:预计2020年1-9月归属于上市公司股东的净利润盈利:12,928万元-14,364万元,同比增长:12.5%-25%。

报告期内,因新冠肺炎影响以及疫情在全球蔓延,公司招聘类业务及海外业务在不同阶段受到一定影响。

公司在基本战略和年度经营方针的指引下,一方面通过提高技术手段、智能化管理加大垂直细分的招聘平台运营能力,加大HRSaaS云产品的投入,坚持人力资源科技产品内外赋能,强化线上产品与线下服务不断融合;

另一方面通过加强KA管理深挖大客户需求积极调整产品结构及布局。报告期内,在市场需求变化与政府相关政策加持的驱动下公司业务稳定持续增长,归属于上市股东的净利润12,928万元-14,364万元。

公司 2020 年前三季度业绩与上年同期相比增长,其中预计 2020 年前三季度非经常性损益对净利润的影响金额约 2,500 万元,2019 年同期非经常性损益对净利润的影响金额为 1,309 万元。主要系在 2020 年前三季度收到地方政府退税及政府补贴所致。

另外:

科锐国际 (300662.SZ)公告,公司拟以自有资金4000万元对荐客极聘网络技术(苏州)有限公司(以下简称“荐客极聘”)进行增资。

此次增资完成后,荐客极聘的注册资本由人民币1000万元增加至人民币5000万元。

该公司认为,本次增资有利于增强荐客极聘的资本实力,降低财务风险,优化资源配置,提升公司整体的经营效益。

中国HR上市公司

推荐阅读:科锐国际-定向不超过35位增募资不超8亿元,加大数字化建设力度

科锐国际公告,公司拟非公开发行A股股票,本次向特定对象发行股票的募集资金总额不超过8亿元(含8亿元),扣除发行费用后,募集资金拟投入数字化转型人力资本平台建设项目、集团信息化升级建设项目和补充流动资金!

根据公告科锐国际定增募资不超过 8 亿(含8亿),积极促进内部信息化和数字化转型,提升业务生态布局。公司公告,拟定增募资补充不超过 8 亿元,限售期 6 个月。扣除发行费用后,其中 3.3 亿投入数字化转型人力资本平台建设项目,2.3 亿投入集团信息化升级建设项目,2.4 亿用于补充流动资金。

实控人股权比例影响较小。截止 20 年 6 月底,公司总股本 18228.7 万股,其中董事长高勇和副董事长李跃章通过北京翼马分别持有公司 11.32%和9.87%的股权。以 2020 年 9 月 23 日为定价基准日、募资总额 8 亿测算,本次发行数量不超过 1619.11 万股,稀释后实控人持股比例分别下降至10.40%和 9.06%,股权影响比例较小。

政策红利&产业升级变革下,“数字化转型人力资本平台建设项目” 多维赋能业务发展。“数字化转型人力资本平台建设项目”拟由全资子公司荐客极聘网络技术(苏州)有限公司北京分公司负责实施,建设周期 2 年。项目面向政府职能部门、企事业单位、终端用人机构以及人力资源服务行业中的中小企业,包括人力资源供应链生态平台、智慧云招聘平台、人力资源管理云平台三个应用平台,以及人才数据中台和 AI 中台两大支撑性平台。有助于提升公司对外业务系统的服务能力,同时发掘数据价值,赋能产业链上下游。

“集团信息化升级建设项目”顺应人力资源行业发展趋势,满足未来企业发展管理需求。“集团信息化升级建设项目”拟由全资子公司荐客极聘网络技术(苏州)有限公司北京分公司负责实施,建设周期 2 年。在人工智能、云计算快速发展的背景下,“集团信息化升级建设项目” 从基础能力、技术体系、应用体系等三个维度对公司当前内部信息化系统进行升级,建设完成后将为公司发展提供强有力的中后台支撑。

关于资金使用的项目情况,可以看这里,均来自科锐国际公告

(一)数字化转型人力资本平台建设项目

项目概况

本项目面向政府职能部门、企事业单位、终端用人机构以及人力资源服务行业中的中小企业,建设数字化转型人力资本平台建设项目,重点包括:(1)人力资源供应链生态平台、智慧云招聘平台、人力资源管理平台三个应用平台;(2)人才数据中台和 AI 中台两大支撑性平台。本项目的建设借鉴互联网行业“中台”概念,通过建设具有通用支持能力的支撑性平台,构建灵活、快速响应的前端应用平台,实现信息系统的敏捷开发和弹性伸缩,提高人才流动与配置效率,助力数字经济创新发展。

项目的必要性和可行性

(1)项目实施的必要性

推动新兴技术在人力资源服务业应用,助力区域创新发展

人力资源服务业近年来发展迅速,未来与云、人工智能、大数据等新兴技术的融合将成为人力资源服务业发展的新增长点,基于人工智能的大数据分析能够帮助政府职能部门在人才高效治理、人才流动合理配置、人才创新产业规划、人才新经济发展布局中起到积极作用。通过分析当前区域内就业者和岗位的匹配度,并对未来所需要的人力资源数量、质量和结构进行预估,从而合理判断企业岗位供求关系,以便在区域内配置高端人才招引中心、人才地图监管调研中心、人才就业中心及职业培养中心。通过利用多维度的网络信息,人工智能可以对网络上所有的岗位发布信息及人才交易信息进行收集,并通过发布预测分析、编制需求目录等方法,帮助当地管理者及时掌握重点行业的人力资源市场供求状况,为完善就业政策提供参考依据,为聚产就业、创造数字新经济提供新动力。本项目技术中台将使用的人工智能算法模型,将数据分析能力与应用平台的业务需求相匹配,为人工智能技术助力数字化新经济领域的应用奠定基础。

提升公司对外业务系统的服务能力

“数字化转型人力资本平台”的建设基于微服务设计思路,将跨业务系统的各种通用功能进行抽取沉淀,形成各个业务能力中心和公共能力中心,为上层的各业务系统提供通用业务能力和公共能力。同时,为了保证业务的高并发、高可靠等技术特性,“数字化转型人力资本平台”统一提供缓存、消息等中间件服务,为一体化系统的稳定运行提供统一的中间支撑能力。在提升系统稳定性的同时,“数字化转型人力资本平台”能够极大地提升系统的可扩展性,在用户新增业务系统开发过程中,大量重复的业务逻辑能够被直接调用,进而降低二次开发的难度。应用平台采用 SaaS 方式,提供给用户企业无需部署、即开即用的软件,并且根据配套软件满足企业管理效率。在用户提升效率的同时产生对应分析数据,完整地对用户自身员工进行画像,并且通过数据挖掘技术,对员工从多维度、多角度进行分析及预测,进而提供给用户良好的数据决策服务,帮助用户企业从信息管理、数据预测、数据统计方面全面提升。

发掘数据价值,赋能产业链上下游

未来本项目的成功建设,将为公司旗下所有产品服务打开互联互通的桥梁和通道,以产业链众包共享为核心,在客户资源共享、候选人资源共享、商机共享、获客能力共享、交付能力共享等方面做到让各个业务模块能够互联互通、共同发力;另一方面,通过利用科锐国际自身二十余年积累的丰富经验和大数据资源,本项目将对业务模块进行梳理以及改进,提高业务的标准化、信息化、流程化,进而推动整个行业的数字化和信息化发展。本项目力争将人力资源服务行业的零和博弈高度竞争状态转变成互利共赢竞合状态,面向人力资源服务行业内所有公司,把业内公司视为战略合作伙伴,并逐步开放自身资源,通过切入产业供应链、整合所有冗余获客能力和交付能力、利用公司自身的数字化和智能化优势,提升匹配效率和行业数字化水准。此举既能聚合行业内交付和获客能力、进一步提升科锐国际主体业务的发展,又能赋能和扶持占据行业 90%以上比例的中小微企业,帮助其降低管理成本、提升经营效益。

(2)项目实施的可行性

1)国家各项支持人力资源行业发展政策,为本项目实施提供有利保障

“十九大”以来,国家推出各项支持人力资源行业发展的政策,党的“十九大”

报告指出:“我国经济已由高速增长阶段转向高质量发展阶段,正处在转变发展方式、优化经济结构、转换增长动力的攻关期”,在中高端消费、创新引领、绿色低碳、共享经济、现代供应链、人力资本服务等领域培育新增长点、形成新动能。同时,“十九大”报告在“贯彻新发展理念,建设现代化经济体系”部分明确提出: “着力加快建设实体经济、科技创新、现代金融、人力资源协同发展的产业体系”。

“十九大”上习总书记还指出:“人才是实现民族振兴、赢得国际竞争主动的战略资源。要坚持党管人才原则,聚天下英才而用之,加快建设人才强国。实行更加积极、更加开放、更加有效的人才政策,以识才的慧眼、爱才的诚意、用才的胆识、容才的雅量、聚才的良方。”

人社部 2017 年提出了“三计划”、“三行动”、“互联网+人社”等重要概念,也使公司有信心打造成为行业领军企业。继 2018 年国务院颁布《人力资源市场暂行条例》后,2019 年 11 月国家发改委又颁布了《产业结构调整指导目录(2019 年本)》,新的版本中将“人力资源和人力资本服务业”列入了鼓励类的第 46 类,从原版本的第 23 类商务服务业中独立出来。2020 年人社部印发《关于开展人力资源服务行业促就业行动的通知》,明确要求开展联合招聘服务,鼓励人力资源机构拓展各类线上招聘服务模式,打造更优更便捷的线上求职招聘服务平台,满足各类求职者就业需求;鼓励人力资源市场和人力资源服务机构依托招聘信息和数据库,采取设点检测、线上调研、数据对比等方式,开展市场供求检测。

2020 年 4 月 9 日公布的《中共中央国务院关于构建更加完善的要素市场化配置体制机制的意见》是落实党的“十九大”和“十九届四中全会”精神的一项重大改革部署,也是新时代推进经济体制改革的又一具有标志性意义的重要成果,意见指出:“引导劳动力要素合理畅通有序流动,深化户籍制度改革;畅通劳动力和人才社会性流动渠道;完善技术技能评价制度;加大人才引进力度”,又一次把劳动力要素市场化要求提升到了新的高度。

2)产业升级对人力资源服务定位提出新需求,为本项目实施提供广阔市场空间

随着我国产业升级,国家制定了“坚定实施人才强国战略”,通过自主培养及引进海外高层次人才和急需紧缺专门人才,完成人才建设工作,为实现全面建设小康社会奋斗目标提供坚实的人才保证和广泛的智力支持。根据《国家中长期人才发展规划纲要(2010-2020 年)》,到 2020 年,我国的人才发展总体目标是促使人才资源总量从 2008 年的 1.14 亿人增加到 1.8 亿人,增长 58%,人才资源占人力资源总量的比重提高到 16%。具体国家人才发展主要指标如下表所示:

指标

2008 年

2015 年

2020 年

人才资源总量(万人)

11,385

15,625

18,025

每万劳动力中研发人员(人年/万人)

24.8

33

43

高技能人才占技能劳动者比例

24.4%

27%

28%

人力资本投资占国内市场总值比例

10.75%

13%

15%

人才贡献率

18.9%

32%

35%

注:人才贡献率数据为区间年均值,其中 2008 年数据为 1978-2008 年的平均值,2015 年数据为 2008-2015 年的平均值,2020 年数据为 2008-2020 年的平均值。

根据国家统计局的统计,自 2012 年劳动年龄人口绝对量首次出现下降后,我国劳动年龄人口绝对量以及劳动年龄人口占总人口比例持续下降。根据抽样数据估算,2018 年 16-59 岁劳动年龄人口为 9.11 亿,比 2017 年减少 505 万人,占人口比重为 65.3%,比 2017 年减少 0.6 个百分点。作为中国 30 多年经济高速增长最重要的力量之一,中国的人口红利逐步消退。与此同时,随着我国高等教育的迅速普及,如今的中国已经成为世界上培养大学生最多的国家,每年有约 900 万大学生毕业,一大批有着比以前更高素质的年轻劳动力加入人力资源市场,人才质量相比以前显著提升。在人口红利消退和人才质量提升的大背景下,对人力资源服务业带来的新挑战:①人力资源服务有效性的提升,提升劳动者与岗位的匹配效率,解决劳动者与用人单位之间信息不对称问题,缓解企业招人难劳动者就业难的问题。②优化人力资源流动配置,提升人力资源的效能和价值,激发人才创新、创业、创造活力。

同时基于人力资源服务与经济社会的创新发展紧密相连,人力资源服务业是大数据、云计算等新兴信息、数字技术广泛应用的领域,是快速适应社会精细化需求不断创新商业模式、提升服务能力的典型行业,以跨界融合的特性和方式,助推产业升级、助力区域新经济发展。

3)强大的技术能力及人才储备,为本项目实施提供技术和人力保障

技术方面,公司自成立以来,始终秉承以客户为中心的宗旨坚持技术驱动,紧跟客户需求不断创新研发,形成了科锐尔客户管理系统、CTS 候选人跟踪管理系统、禾蛙众包业务平台等多项核心技术以及禾蛙推荐系统、招考一体化业务平台、才到云人力资源管理云系统等多项核心技术储备。公司多年积累的核心技术及核心技术储备,将为本次发行募投项目实施及未来持续发展提供重要保障。

人员方面,公司的管理团队经验丰富、锐意进取,人力资源服务行业的平均服务时间达到 15 年以上,对行业发展规律和趋势有着深刻的理解,为公司业务的长远发展提供了良好保障。本次发行募投项目与公司当前主营业务密切相关,公司目前已有项目实施所必须的核心人员储备。未来公司将继续通过企业内部培养、外部引进等方式吸引更多优秀人才,并根据募投项目实施需要适度招募和培训普通工作人员,多种方式相结合保障募投项目顺利实施。

3、项目建设内容

本项目面向政府职能部门、企事业单位、终端用人机构以及人力资源服务行业中的中小企业,建设数字化转型人力资本平台建设项目,重点包括人力资源供应链生态平台、智慧云招聘平台、人力资源管理平台三个应用平台以及人才数据中台和

AI 中台两大支撑性平台。本项目建设方案架构图如下:

(1)人力资源供应链生态平台:赋能人力资源服务行业内中小企业的生态平台,打造连接人力资源服务业内 B2B 众包的生态圈,利用生态平台加速人力资源服务业内部资源流转并提升人力资源服务效率;(2)智慧云招聘平台:为政府、事业单位的人员招聘管理提供技术支撑以及专业人力资源服务的云招聘平台;

人力资源管理平台:提供人力资源管理功能的系统平台,具体功能涵盖组织架构管理、招聘流程管理、员工档案管理、薪资管理、社保公积金管理、考勤管理、数据统计、公司公告管理、员工自助服务管理等。

人才数据中台:通过统一数据标准支持业务发展,针对人力资源管理需求对数据进行分析和处理,从而形成适应于人力资源行业的专用数据平台;

AI 中台:围绕创新技术和算法模型组件,构建起支撑相关业务平台和数据平台的底层技术架构,利用人工智能的算法和模型为上层的应用提供技术支撑的平台。

人才数据中台和 AI 中台两大平台是底层的支撑性平台,为上层的人力资源供应链生态平台、智慧云招聘平台、人力资源管理云平台三个应用平台提供数据基础

和技术能力,而上层的应用平台则是直接面向客户提供人力资源服务的信息系统。

4、项目投资计划

实施主体

本项目拟由公司全资子公司荐客极聘网络技术(苏州)有限公司北京分公司负责实施。

投资金额及明细

本项目总投资金额为 46,777.72 万元,主要用于房屋建设、设备及软件购置、项目研发、资源费用及市场费用等。

建设周期

本项目计划建设周期为 2 年。发行人将根据实际需求情况,动态调整本项目实施进度。

项目经济效益分析

根据项目建设工期及计划进度,本项目建设期为 2 年。经测算,本项目的内部收益率为 15.73%(税后),投资回收期为 5.36 年(静态,含建设期),项目经济效益良好。

项目相关报批事项

截至本可行性分析报告公告日,本项目尚未取得北京市丰台区发展和改革委员会投资项目备案。由于本项目不涉及建设生产线等需要环评的事项,无需办理环评备案手续。

(二)集团信息化升级建设项目

项目概况

本项目总体建设内容意在全面升级科锐国际内部的信息化管理系统,将围绕集

团信息化、数据化、智能化升级来建设。从体系架构上分为:基础能力、技术体系、应用体系三层。上述建设内容迎合了当前的市场需求,顺应了人力资源管理行业发展趋势,满足了未来企业发展的管理需求。

项目的必要性和可行性

(1)项目实施的必要性

满足公司未来发展战略的需要

未来,公司将着力构建数字化人力资源平台,拓宽现有产品和服务的深度和广度,不断提升现有三大核心业务(中高端人才访寻、灵活用工、招聘流程外包)的专业化服务能力,在这一过程中,公司的内部管理体系及信息化建设亟需提升,以应对团队扩张、区域拓展、产品融合、服务流程标准化、业务协同和交叉销售、成本和风险控制、财务管理和绩效考核等各方面带来的挑战。本建设项目将着力解决上述问题,为公司发展提供强有力的中后台支撑。

顺应行业信息化发展趋势

近年来,IT 行业的发展趋势逐渐发生了深刻的变化,以互联网经济模式和大数据时代为标志的互联网服务、移动终端、大数据分析、云服务等,为人力资源服务信息化开启了新的发展方向,带来了新的挑战。作为国内领先的人力资源服务企业,公司顺应信息化发展趋势,借助人工智能、云计算等新兴技术将二级服务机构全部纳入网络化管理,大大延展了公司的定单交付能力覆盖范围。本项目将新兴技术与科锐国际现有业务体系及信息化成果相结合,稳步提升公司信息化基础建设能力,同时打造基于数据服务和技术服务的技术中台,最终赋能于公司整体运营及决策。本项目响应国家政策号召,积极寻求新兴技术与人力资源服务业深度融合,着力构建集约化、专业化、规模化的生产大平台,进一步提高服务效率、提升服务价值。

有利于提升公司的运营管理和分析决策能力

随着公司业务的快速发展和数字经济的浪潮对人力资源管理市场的影响不断加深,公司现有的业务信息化系统已经无法满足公司对于分支机构管理、员工管理、候选人管理和客户管理的需求。本项目的建设完成可以帮助公司应对这些变化对组织结构形成了变革的冲击,使得原有的组织结构向富有效率的扁平化组织结构方向发展,在优化公司组织结构的同时,令公司降低管理成本、最小化信息传递失真。同时,公司在纵向产业链延展和横向服务领域扩张的过程中面临的市场竞争更加激烈,各种市场不确定因素也增多,本项目的实施帮助公司升级技术服务系统平台及应用平台,通过系统平台可以对公司财务、市场需求、候选人选择、投资分析等进行数据分析,从而有效提高决策的质量,增强公司的竞争力。

(2)项目实施的可行性

国家大力支持人力资源服务企业信息化建设,本项目实施具备政策支持

国家高度重视人力资源服务业发展,并相继发布多项相关政策支持行业发展。在信息化的大背景之下,2017 年发布的《人力资源服务业发展行动计划》中明确指出,要落实国家“互联网+”发展战略要求,推动人力资源服务和互联网的深度融合,积极运用大数据、云计算、移动互联网、人工智能等新技术,促进人力资源服务业创新发展、融合发展;同时加强人力资源服务信息化建设,构建人力资源信息库,实现数据互联互通,信息共享;并鼓励人力资源服务企业设立研发机构,加强服务手段、商业模式、关键技术的研发和推广应用。党的十九大报告同样也提出,要“推动互联网、大数据、人工智能和实体经济深度融合”,为“互联网+”与行业发展指明了方向。

公司相关技术基础完备,为本项目实施提供技术保障

科锐国际作为一家以技术为驱动的整体人才解决方案服务商,相关技术基础完备,具体情况如下:

面向服务化的信息系统构建能力:集团内部运营管理系统 CTS, 构建在面向服务化技术框架基础之上,该项目为自主研发,采用 Spring Cloud + 微服务容器技术搭建,实现了如服务发现注册、配置中心、消息总线、负载均衡、断路器、数据监控等基础服务化平台的功能,技术中台的搭建将以 CTS 系统框架为基础进行优化。

运维开发一体化平台构建能力:DevOps 运维开发一体化平台的核心技术在于分布式任务处理,公司自主研发了分布式任务调度系统,用来管理内部多个应用系统的离线计算任务,该系统采用 Zookeeper 一致的分布式一致性算法,通过调度中心统一分派计算任务至各物理节点,并通过有向无环图的任务链依赖关系管理,实现任务的优先级管理、定时调度等功能。该分布式任务调度系统将作为运维开发一体化平台的底层支撑,统一管理如自动化发布、自动化测试及自动化运维等核心功能。

基于 NLP 自然语言处理的语义化分析技术:集团利用中科院开源的 NLP 自然语言处理算法,搭建了从文档信息提取、简历数据结构化解析等功能,后续将通过语料标注平台进行算法训练,提升语义解析的准确度,并结合行业资深招聘专家,建立职位胜任力的知识图谱模型,用以在搜索引擎、推荐系统和简历解析与智能匹配方向不断升级优化。

大数据处理平台构建能力:以集团自主研发的分布式计算任务调度框架为基础,采用离线定时同步方式,对各应用系统的数据进行批量采集;根据顶层设计的统一数据模型,对采集的原始数据进行清洗与入库;采用分布式文件系统 HDFS 进行数据的统一存储,并根据业务分析目标,进行主题库的搭建;后续可采用开源技术如 Hadoop 或 Flink 进行主题库的分析与数据挖掘工作。

项目建设内容

本项目意在全面升级科锐国际内部的信息化管理系统。在人工智能、云计算等新兴技术快速发展的背景下,公司深刻认识到信息化管理系统对于公司未来发展的重要性。依托公司多年在人力资源管理领域的技术积累,针对当前公司管理需求及市场需求,全面升级建设公司信息化系统。本项目建设方案架构图如下:

项目总体建设内容将围绕集团信息化、数据化、智能化升级来建设,从体系架构上分为:基础能力、技术体系、应用体系三个维度。(1)基础能力旨在提升公司的安全能力、计算能力及存储能力;(2)技术体系建设主要是解决升级企业日常管理工作中技术服务及数据服务的需求;(3)应用体系建设将围绕公司办公协同支持、集团管理应用、集团战略决策及应用展现等方面进行。上述三大部分建设内容迎合了当前的市场需求,顺应了人力资源管理行业发展趋势,满足了未来企业发展的管理需求。

项目投资计划

实施主体

本项目拟由公司全资子公司荐客极聘网络技术(苏州)有限公司北京分公司负责实施。

投资金额及明细

本项目总投资金额为 32,490.80 万元,主要用于工程建设、设备及软件购置、房屋建设、项目建设及其他、项目研发等。

建设周期

本项目计划建设周期为 2 年。发行人将根据实际需求情况,动态调整本项目实施进度。

项目经济效益分析

本项目通过信息化平台的升级建设,提高公司信息化服务能力和运营水平等,不直接产生经济效益。

项目相关报批事项

截至本可行性分析报告公告日,本项目尚未取得北京市丰台区发展和改革委员会投资项目备案。由于本项目不涉及建设生产线等需要环评的事项,无需办理环评备案手续。

(三)补充流动资金项目

项目概况

公司拟将本次向特定对象发行股票募集资金中 24,000.00 万元用于补充流动资金。

项目的必要性和可行性

项目实施的必要性

近年来,公司业务持续快速发展。随着公司业务规模的迅速扩大,公司仅依靠内部经营积累和外部银行贷款已经较难满足业务持续快速扩张对资金的需求。

本次向特定对象发行股票的募集资金将部分用于补充公司流动资金,募集资金到位后,公司营运资金需求将得到有效缓解,资产结构更加稳健,为公司长期、可持续发展提供有力支撑。

项目实施的可行性

本次向特定对象发行股票的募集资金部分用于补充流动资金,符合公司所处行业发展的相关产业政策和行业现状,符合公司当前实际发展情况,有利于公司经济效益持续提升和企业的健康可持续发展,有利于增强公司的资本实力,满足公司经营的资金需求,实现公司发展战略。本次向特定对象发行股票募集资金部分用于补充流动资金符合《创业板上市公司证券发行注册管理办法(试行)》、《发行监管问答——关于引导规范上市公司融资行为的监管要求》关于募集资金运用的相关规定,方案切实可行。

’以上均来自 科锐国际公告,如果你希望下载可以点击这里:

https://www.hrtechchina.com/Survey/F1FD1FC7-06B2-015F-3241-2271DD742309

中国HR上市公司

同道猎聘2020上半年营收8.08亿元 同比增长13.4%

8月18日人力资源日,同道猎聘集团(06100.HK)发布2020上半年财报。财报显示,截至2020年6月30日,猎聘上半年营收8.08亿元人民币,同比增长13.4%;毛利润6.46亿元人民币,同比增长13.3%;经调整经营利润1.14亿元人民币,同比增长42.6%。纯利6670万元人民币,同比减少5.3%。

公司拥有人应占纯利为人民币3401.5万元,每股盈利为人民币0.0653元。

2020年上半年,猎聘来自企业用户的收益为7.63亿元人民币,2019年同期为6.74亿元人民币。

这部分收益主要来自猎聘为企业用户提供一站式的人才获取服务,包括基本人才获取服务,人才测评、背景调查等增值服务,以及面试快、入职快等猎头辅助闭环人才获取服务。

来自个人用户的收益为4385万元人民币,2019年同期为3737万元人民币。

这部分收益主要来自为个人用户提供简历修改、面试辅导、职业生涯咨询等个性化职业辅导服务,是猎聘利用平台优势延伸服务价值链、提升个人用户体验、促进个人用户职业发展的有益举措。

2020年上半年,猎聘研发投入为1.18亿元人民币,同比2019年上半年增长39.1%,占营收比重达14.6%。

财报显示,2020年上半年,猎聘平台验证企业用户数由2019年上半年的45.6万家增至62.6万家;验证猎头用户数由2019年上半年的15.1万名增至16.4万名;个人用户数由2019年上半年的5100万名增至5920万名。

2020年上半年,猎聘平台企业职位发布数由2019年上半年的310万个增至450万个;个人用户平均年薪由2019年上半年的17.6万元增至18.1万元。

2020年上半年,公司继续通过多维度数据库和数据分析推动业务增长。对内,已推出项目改善人才推荐及人岗匹配效率。通过改善选择、筛选和排名求职者的策略,我们成功提高推荐的准确性,并促进求职者、企业客户及猎头公司的互动。

对外,公司的银河数据可视化中心生成人才数据库的动态深度面板,展示广泛人才覆盖,于业务发展及获取主要客户发挥重要作用。已向业务合作夥伴及目标企业客户提供人才地理分布和薪酬分布及各行业人才画像等人才库分析,以协助彼等直观理解数据库质量及全面性。

如果希望看到猎聘的上半年财报,请点击这里获取~(https://www.hrtechchina.com/Survey/4AC88ABD-6629-1E5C-17F4-5853C55D050E)

中国HR上市公司

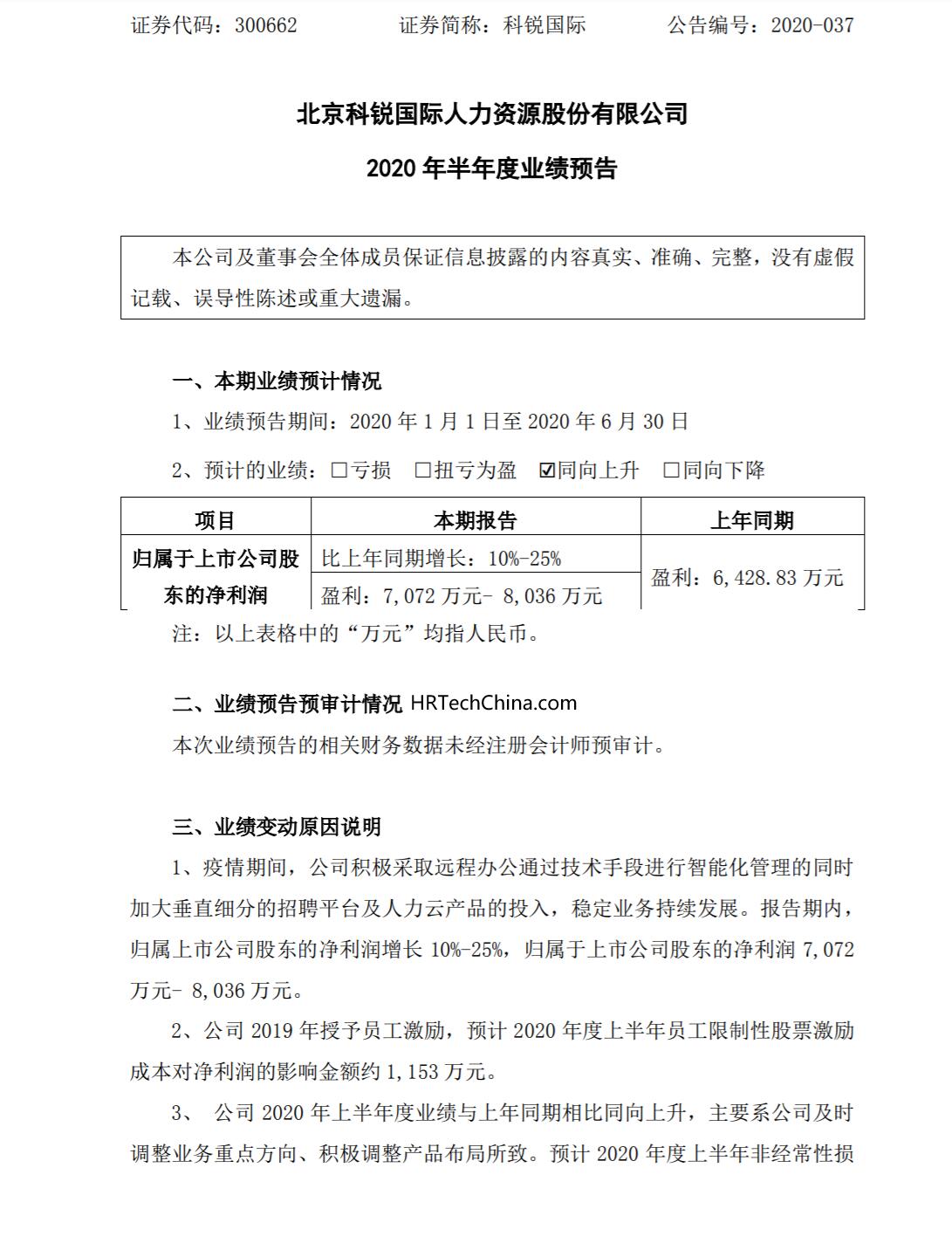

科锐国际发半年业绩预告利好,股价创历史新高50.45元人民币,净利润增长10-25%

7月15日,科锐国际发布业绩预告,公司预计2020年1-6月归属上市公司股东的净利润7072.00万至8036.00万,同比变动10.00%至25.00%,计算机应用行业平均净利润增长率为-25.95%。

7月15日下午股票创历史新高,直接涨停50.45元人民币/股,市值91.96亿人民币。

公司基于以下原因作出上述预测:

1、疫情期间,公司积极采取远程办公通过技术手段进行智能化管理的同时加大垂直细分的招聘平台及人力云产品的投入,稳定业务持续发展。报告期内,归属上市公司股东的净利润增长10%-25%,归属于上市公司股东的净利润7,072万元-8,036万元。

2、公司2019年授予员工激励,预计2020年度上半年员工限制性股票激励成本对净利润的影响金额约1,153万元。

3、公司2020年上半年度业绩与上年同期相比同向上升,主要系公司及时调整业务重点方向、积极调整产品布局所致。

预计2020年度上半年非经常性损益对净利润的影响金额约1,965万元,2019年上半年非经常性损益对净利润的影响金额为1,019万元。

主要系报告期内收到政府补贴所致。

同时Q2利润增速26%左右(中位数),业绩环比改善显著。公司Q2实现归母净利润4437万-5401万元,同比增长14%-39%,中位数增速为26%,较Q1增长改善显著(Q1增速仅为4%)。若进一步剔除Q2确认的股权激励费用(692万元)以及政府补贴费用(713万元)影响等,则Q2实现扣非归母净利润为5620万元,可比口径下同比增速达45%左右。

灵活用工疫情中表现亮眼,社保减免驱动毛利率提升。Q2业绩的表现主要受疫情中灵活用工的较高增长驱动。我们预计Q2公司国内灵活用工表观收入增长超过20%,考虑到社保减免影响,公司国内灵活用工毛利增速超过40%,而利润端在规模效应的进一步带动下同比增速或进一步高达80%;猎头业务方面,Q2业务有所恢复,预计同比略有增长;而RPO业务短期受疫情和宏观经济影响仍然较大,预计下滑幅度近20%。

疫情中加大云端技术布局,灵活用工模式有望加速渗透。疫情期间,公司积极采取远程办公通过技术手段进行智能化管理的同时加大垂直细分的招聘平台及人力云产品的投入,稳定业务持续发展。同时,我们认为疫情有望加速灵活用工渗透率的提升,灵活用工在降低用工风险、控制用工成本方面优势显著,我们继续坚定看好灵活用工未来5-10年快速成长周期。

数据参考 科锐国际、西部证券等

扫一扫 加微信

hrtechchina

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

中国HR上市公司

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina